La creación de un holding permite centralizar la administración, proteger el patrimonio y aprovechar numerosas ventajas fiscales.

Esta estructura es especialmente útil para grandes corporaciones, empresas familiares y aquellas en expansión internacional.

Te explicamos todo lo que necesitas saber para que entiendas qué es un holding, en qué situaciones es conveniente crearlo, y cuáles son sus principales beneficios y desafíos.

ASPECTOS CLAVE:

- Permiten acceder a importantes exenciones fiscales, como la exención del 95% en dividendos y plusvalías de las filiales.

- Centralizar los activos en un holding protege el patrimonio frente a riesgos comerciales y financieros.

- Facilita la centralización de la gestión y la toma de decisiones estratégicas, mejorando la coordinación y eficiencia del grupo empresarial.

¿Qué es un Holding?

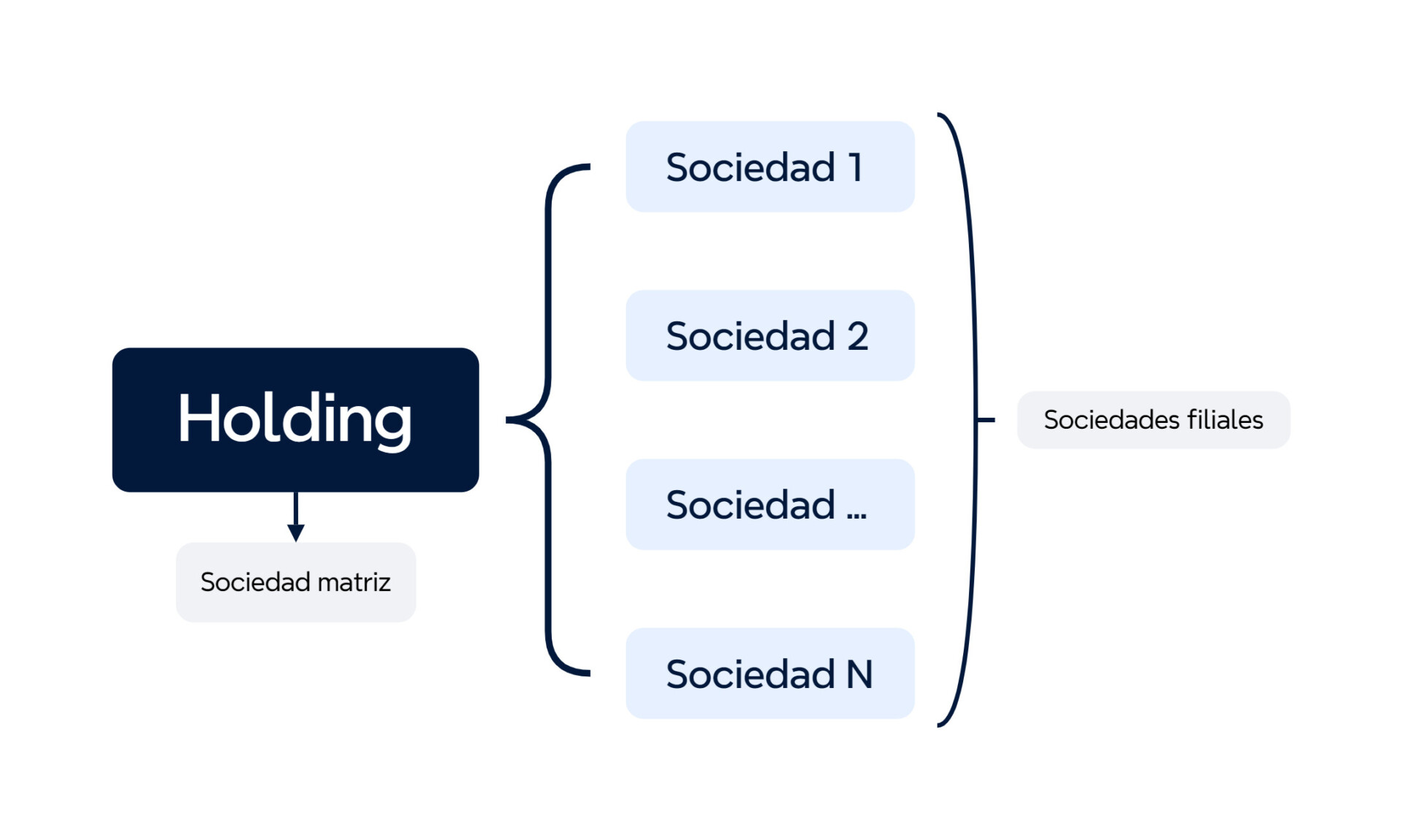

Un holding es una estructura empresarial en la que una sociedad principal (conocida como sociedad matriz) controla todas o la gran mayoría de las acciones de otras empresas (llamadas filiales).

El objetivo de un holding es actuar como si fuera una especie de centro de mando desde el que se coordinan las actividades de las sociedades filiales.

Generalmente, el holding no se dedica a producir o vender bienes y servicios, sino que su función es gestionar las acciones o participaciones de otras empresas.

El holding es común en grandes grupos empresariales, aunque, como veremos, puede ser muy útil para PYMEs e incluso autónomos que quieren optimizar su estructura.

¿En qué situaciones es conveniente crear un Holding en España?

Crear un holding en España puede ser una estrategia muy interesante, especialmente para empresas que buscan optimizar fiscalmente y mejorar la gestión de sus operaciones.

No obstante, es fundamental realizar un análisis detallado de la situación de cada empresa y empresario para determinar si el holding es el modelo es el más adecuado.

Si aún no tienes claro si el holding es la estructura más recomendada para tu empresa, nuestro servicio de asesoría fiscal te ayudará a plantear diferentes escenarios para ayudarte a tomar una decisión.

Tendremos en cuenta factores como el tamaño del grupo empresarial, la naturaleza de las actividades que se llevan a cabo y las diferentes implicaciones fiscales y legales.

Por regla general, un holding es especialmente útil para:

Grandes empresas

Crear un holding es especialmente ventajoso para grandes empresas que desean organizar sus diferentes áreas de negocio y filiales de una forma más eficiente.

Al confeccionar un holding, se centraliza la gestión bajo una única entidad. Por lo tanto, se hace más sencilla la toma de decisiones y se mejora la coordinación entre las distintas áreas de la empresa y sociedades de la empresa matriz.

Empresas familiares

Las familias que tienen varias empresas o activos significativos pueden beneficiarse enormemente de un holding.

Esta estructura no solo ayuda a organizar y proteger el patrimonio familiar, sino que también facilita la sucesión y reduce la carga fiscal en la transmisión de bienes entre generaciones.

Para este tipo de empresas también recomendamos la Sociedad Patrimonial Familiar.

Empresas en expansión internacional

Un holding es ideal para empresas que buscan expandirse a nivel internacional. Esta estructura permite aprovechar las ventajas fiscales y administrativas en distintas jurisdicciones, especialmente en países con acuerdos para evitar la doble imposición.

Esto facilita la gestión de operaciones en diferentes mercados desde una empresa central o “madre”.

Realizar una venta de una empresa

Si tienes pensado vender una empresa, hacerlo a través de un holding puede ser muy beneficioso.

La venta desde el holding permite que no se tribute por la plusvalía obtenida, lo que facilita la reinversión de las ganancias en otras líneas de negocio o la distribución de dividendos en el momento más conveniente.

Mejorar la imagen empresarial

Contar con una estructura de holding puede mejorar significativamente la imagen de una empresa, especialmente al participar en concursos públicos o al solicitar financiación bancaria.

Un grupo empresarial bien organizado proyecta estabilidad y solidez, lo que puede ser decisivo en la obtención de nuevos contratos o financiamiento.

Reducir la carga fiscal

Un holding es una herramienta eficaz para reducir la carga tributaria. Permite, por ejemplo, compensar bases imponibles negativas y positivas entre las distintas sociedades del grupo, optimizando el pago de impuestos y aprovechando al máximo las ventajas fiscales disponibles.

Tienes empresas con excedentes de tesorería

Cuando una o más sociedades dentro de un grupo tienen excedentes de tesorería, un holding permite reubicar esos excedentes en la sociedad matriz sin necesidad de tributar inmediatamente.

Esto es una ventaja tremenda, ya que el holding es una estructura con menor riesgo, ideal para proteger el capital sobrante.

Ventajas y desventajas del Holding

Como cualquier estructura empresarial, un holding presenta tanto ventajas como desventajas que deben ser consideradas cuidadosamente antes de decidir su creación.

Hemos agrupado una gran cantidad de estas ventajas y desventajas para que puedas analizarlas una a una para ver si el holding es adecuado para tu caso.

Ventajas

- Optimización fiscal

- Las sociedades holding nos permiten beneficiarnos de una fiscalidad más favorable. Por ejemplo, tenemos la exención del 95% en los dividendos y plusvalías obtenidas de las filiales.

- Además, el régimen de consolidación fiscal permite compensar las pérdidas de una filial con las ganancias de otra, lo que optimiza la carga fiscal global del grupo.

- Diversificación de riesgos

- Al agrupar diversas empresas y actividades bajo un holding, se diversifica el riesgo empresarial. De esta forma, reducimos la exposición a problemas financieros que puedan afectar a una sola filial.

- Se reduce el riesgo tanto empresarial como personal para los propietarios de las sociedades.

- Protección de activos. Centralizar los activos bajo una sociedad matriz protege mejor el patrimonio frente a los riesgos comerciales y financieros a los que pueden enfrentarse las filiales. Esto es particularmente útil para minimizar el impacto de deudas o embargos sobre los activos familiares.

- Facilidad de gestión. Un holding permite gestionar todas las filiales de manera centralizada, facilitando la toma de decisiones y mejorando la coordinación y eficiencia en la administración del grupo.

- Planificación sucesoria eficiente. En el caso de empresas familiares, un holding facilita la transmisión de los bienes y activos a las siguientes generaciones, minimizando las cargas fiscales y administrativas asociadas.

- Reducción de costes. La centralización de actividades como la administración, recursos humanos o marketing en la sociedad matriz permite ahorrar costes generales en el grupo de sociedades.

- Economías de escala. La estructura de un holding permite aprovechar las sinergias entre las empresas del grupo, lo que se traduce en una mayor eficiencia operativa, mejores condiciones de compra y una ventaja competitiva en el mercado.

- Imagen corporativa sólida. Un holding proyecta una imagen de mayor estabilidad y profesionalidad, lo que puede facilitar el acceso a nuevos mercados, atraer inversores y mejorar las relaciones con clientes y proveedores.

- Exención en la distribución de dividendos y venta de participaciones. Las sociedades holding pueden refinanciar a sus empresas filiales a través de la distribución de dividendos exenta de impuestos y vender participaciones sin tributar por la plusvalía generada.

- Facilidad para acceder a nuevas oportunidades de negocio. Mostrar una estructura sólida y profesional puede abrir puertas en concursos públicos y privados, permitiendo a la empresa jugar en ligas más competitivas.

- Ausencia de retenciones e ingresos a cuenta. No es necesario realizar retenciones ni ingresos a cuenta en el pago de intereses, beneficios y otros rendimientos dentro del grupo, lo que simplifica la gestión fiscal.

- No obligatoriedad de documentar operaciones vinculadas. Las operaciones entre las empresas del grupo no requieren documentación detallada, lo que reduce la carga administrativa y simplifica el cumplimiento fiscal.

- Posibilidad de aplicar el régimen especial de grupos de entidades a efectos del IVA. Este régimen permite compensar saldos de IVA entre las entidades del grupo, e incluso eliminar el IVA en las operaciones internas, lo que mejora la eficiencia fiscal.

- Simplificación en el acceso al régimen fiscal de empresa familiar. Un holding facilita el cumplimiento de los requisitos para acceder a beneficios fiscales importantes, como la exención en el Impuesto sobre el Patrimonio y la reducción del 95% en el Impuesto sobre Sucesiones y Donaciones.

- Figura flexible. Un holding es adaptable a diferentes necesidades, permitiendo tanto la entrada como la salida de socios de forma sencilla mediante la redistribución de acciones.

- Compensación de pérdidas. Permite compensar las pérdidas de una sociedad con las ganancias de otra dentro del mismo grupo, aplazando el pago de impuestos y mejorando la liquidez.

- Economías de escala. La centralización y consolidación de recursos y actividades dentro del holding permite aprovechar sinergias, reducir costes y mejorar la eficiencia operativa global del grupo.

- Facilidad para acceder a nuevas oportunidades de negocio. La creación de un holding facilita la participación en concursos públicos y privados al proyectar una imagen de mayor solidez y estabilidad, lo que puede abrir nuevas oportunidades comerciales.

- Venta de participaciones exenta de tributación. La venta de participaciones o acciones de filiales por parte del holding está exenta de tributar por la plusvalía generada, lo que permite reinvertir el beneficio en nuevas estrategias de negocio.

Desventajas

- Complejidad administrativa. La creación y gestión de un holding es más compleja, ya que requiere cumplir con múltiples obligaciones fiscales y legales en cada una de las filiales. Todo esto puede resultar en una carga administrativa mayor.

- Costes asociados. Establecer y mantener un holding genera costes elevados, tanto en términos de asesoramiento legal y fiscal como en la gestión diaria de la estructura. En general, el holding será un desafío para empresas pequeñas.

- Mayor control fiscal. Las autoridades fiscales suelen supervisar de cerca a los holdings, especialmente para evitar prácticas de evasión fiscal. Esto puede desencadenar auditorías y controles más frecuentes.

- Limitaciones fiscales. No todas las empresas pueden beneficiarse de las ventajas fiscales que ofrece un holding, ya que algunas exenciones y beneficios fiscales están sujetos a requisitos específicos que no todas las sociedades pueden cumplir.

- Restricciones financieras. Los holdings más pequeños pueden enfrentar dificultades para acceder al crédito debido a la normativa específica que regula su funcionamiento, lo que podría limitar sus oportunidades de crecimiento.

- Reducción del potencial de ganancias. La diversificación de actividades dentro de un holding puede dispersar la atención y los recursos, reduciendo la concentración en actividades más rentables y limitando el crecimiento a largo plazo.

- Riesgos legales. Si un holding no se estructura adecuadamente, puede enfrentar problemas legales, como la falta de cumplimiento normativo o dificultades en la transferencia de activos y participaciones entre las filiales.

Con las ventajas y desventajas claras, ya podrás tener una idea de si un holding es una buena solución para estructurar tu empresa en España.

Si aún no lo tienes claro, llámanos gratuitamente y hablaremos sobre tu caso particular.

La Fiscalidad de las Sociedades Holding

La fiscalidad de las sociedades holding en España es uno de los aspectos más atractivos de este tipo de estructuras empresariales.

A continuación, se destacan las particularidades fiscales que hacen que un holding sea una opción a considerar:

Exención de dividendos y plusvalías

Una de las principales ventajas fiscales de los holdings en España es la exención en el Impuesto sobre Sociedades de los dividendos recibidos de las filiales y de las plusvalías obtenidas por la venta de participaciones.

Esto solo será posible en los casos en los que el holding ostente al menos el 5% de la sociedad participada de la que reciba los dividendos o en la que se originen las rentas durante al menos un año.

No obstante, existen más requisitos específicos que deberían tenerse en cuenta con un asesor fiscal especializado en holdings.

Al contar con esta exención, los ingresos generados dentro del holding podrán volver a invertirse sin que tengan que tributar.

Acceso a la consolidación fiscal

Los grupos de empresas que se estructuran como holding pueden optar por el régimen de consolidación fiscal. Esto permite compensar las pérdidas y beneficios de las distintas filiales, de manera que el grupo tributará por el resultado consolidado.

Este régimen es particularmente útil para optimizar la carga fiscal del grupo y reducir el impacto de pérdidas individuales en algunas de las filiales.

Evitar la doble imposición internacional

España tiene una amplia red de convenios para evitar la doble imposición con numerosos países. Esto es particularmente ventajoso para los holdings que tienen filiales en el extranjero, ya que permite reducir la carga fiscal global del grupo al evitar la doble imposición de los beneficios obtenidos fuera de España.

Evitar impuestos de Patrimonio y sobre Sucesiones y Donaciones

En el caso de las participaciones en filiales que se consideren bienes afectos a una actividad económica, pueden estar exentas del Impuesto sobre el Patrimonio. Esta exención proporcionará un gran ahorro para los accionistas del holding.

Las sociedades holding también pueden ser utilizadas para planificar las sucesiones. Permiten la transmisión de las participaciones en las filiales a los herederos con una carga fiscal mucho más reducida que tributando como persona física.

En algunas comunidades autónomas, además es posible acceder a bonificaciones importantes en el Impuesto sobre Sucesiones y Donaciones, lo que hace aún más fácil.

Ambos impuestos pueden reducirse o eliminarse debido a la posibilidad que tienen los holdings de formar parte del régimen fiscal de empresa familiar.

Compensación de bases imponibles negativas entre las sociedades

Una de las ventajas más significativas de los holdings en España es la posibilidad de compensar las bases imponibles negativas entre las sociedades del grupo.

Esto permite que las pérdidas de una filial puedan compensarse con las ganancias de otra, optimizando así la carga fiscal global del holding.

Además, el holding tendrá la posibilidad de diferir los beneficios obtenidos en operaciones dentro del grupo, lo que permite una mayor flexibilidad en la gestión de las finanzas.

Otra ventaja importante es el mayor aprovechamiento de las deducciones y bonificaciones, ya que estas se aplican sobre la cuota íntegra del grupo fiscal, lo que maximiza el ahorro fiscal.

Por último, no es obligatorio documentar las operaciones vinculadas realizadas entre las empresas del grupo, lo que reduce la carga administrativa y facilita el cumplimiento de las normativas fiscales.

Posibilidad de aplicar el régimen especial de grupos de entidades a efectos del IVA

Este régimen proporciona al holding:

- La posibilidad de compensar los saldos a efectos de IVA (modalidad simplificada)

- La eliminación del IVA entre las operaciones entre las entidades del grupo (modalidad avanzada)

La aplicación de la modalidad avanzada exige llevar una contabilidad de estas operaciones.

Además, el holding aporta una simplificación considerable en el cumplimiento de los requisitos para acceder al régimen fiscal de empresa familiar.

Requisitos para crear un Holding

Para crear un holding en España, es necesario cumplir con una serie de requisitos legales y fiscales que aseguren el correcto funcionamiento de la estructura y el acceso a sus beneficios:

- Forma jurídica. El holding debe constituirse bajo una forma jurídica reconocida en España (S.A. o S.L).

- Participación en filiales. Para que una sociedad sea considerada un holding, debe poseer participaciones significativas en otras empresas.

- Generalmente, se requiere que la sociedad matriz posea al menos el 5% del capital social de las filiales.

- Podría ser una participación inferior, pero siempre que el valor de adquisición de dicha participación sea superior a 20 millones de euros.

- Objeto social. El objeto social de la sociedad holding debe incluir la tenencia, administración y gestión de las participaciones en otras empresas. Debe estar reflejado en los estatutos de la sociedad.

- Contabilidad consolidada. Si el holding opta por el régimen de consolidación fiscal, es obligatorio llevar una contabilidad consolidada que agrupe los resultados de todas las filiales del grupo.

- Obligaciones fiscales. La sociedad holding debe cumplir con todas las obligaciones fiscales y legales propias de cualquier sociedad en España.

Estos requisitos garantizan que la sociedad holding esté correctamente constituida y funcione de acuerdo con la legislación española.

Cumpliendo los requisitos, el holding podrá aprovechar todas las ventajas fiscales y operativas que ofrece este tipo de estructura.

¿Cómo puedo crear una sociedad Holding?

Crear una sociedad holding en España es un proceso que requiere una planificación cuidadosa y el cumplimiento de varios pasos legales y administrativos.

A continuación, te presentamos un paso a paso detallado para la creación de una sociedad holding:

1. Definir el objeto social y la estructura del holding

El primer paso para crear una sociedad holding es definir claramente el objeto social de la empresa, que debe incluir la tenencia, administración y gestión de participaciones en otras empresas.

Es importante determinar qué filiales formarán parte del holding y cómo se estructurará la propiedad y el control sobre estas filiales.

2. Elegir la forma jurídica

El siguiente paso es b, que en España puede ser una sociedad anónima (S.A.) o una sociedad de responsabilidad limitada (S.L.).

Esta elección dependerá de las necesidades específicas del negocio, como el capital mínimo requerido, la responsabilidad de los socios y la flexibilidad en la transmisión de participaciones.

3. Redactar los estatutos sociales

Con la forma jurídica definida, es necesario redactar los estatutos sociales de la sociedad holding.

Estos estatutos deben incluir el objeto social, la estructura de gobierno de la empresa, las normas para la transmisión de participaciones y cualquier otra disposición relevante para el funcionamiento del holding.

4. Constituir la sociedad ante notario

Una vez redactados los estatutos, se procede a la constitución formal de la sociedad holding ante un notario. Durante este paso, los socios fundadores firman la escritura de constitución, que incluye los estatutos sociales, la aportación de capital social y otros detalles esenciales.

5. Inscripción en el Registro Mercantil

Después de la firma de la escritura de constitución, la sociedad debe inscribirse en el Registro Mercantil. Esta inscripción otorga personalidad jurídica a la sociedad holding y la hace oficial a efectos legales y fiscales.

6. Obtener el Código de Identificación Fiscal (CIF)

Una vez inscrita la sociedad en el Registro Mercantil, es necesario solicitar el Código de Identificación Fiscal (CIF) en la Agencia Tributaria. Este CIF es esencial para realizar cualquier actividad económica y para cumplir con las obligaciones fiscales de la sociedad.

7. Alta en las Obligaciones Fiscales y Contables

Finalmente, la sociedad holding debe darse de alta en las obligaciones fiscales y contables correspondientes, como el Impuesto sobre Sociedades y el Impuesto de Actividades Económicas (IAE). También es necesario abrir una cuenta bancaria a nombre de la sociedad para gestionar las operaciones financieras.

Preguntas frecuentes sobre los Holdings

En esta sección, abordaremos algunas de las preguntas más comunes sobre las sociedades holding, aclarando conceptos clave y ofreciendo ejemplos para ilustrar su funcionamiento.

¿Cuáles son las actividades de las Sociedades Holding?

Las sociedades holding se centran principalmente en la tenencia y gestión de participaciones en otras empresas.

Esto incluye la supervisión y control de las filiales, la planificación y ejecución de estrategias financieras y corporativas, y la optimización fiscal del grupo empresarial.

Las actividades de una sociedad holding no suelen incluir la prestación directa de servicios o la producción de bienes, ya que su objetivo principal es gestionar de manera eficiente las inversiones en otras empresas.

¿Cuáles son algunos ejemplos de Empresas Holding?

Existen numerosos ejemplos de empresas en España y a nivel mundial. Algunas de las más conocidas son:

- Inditex. Una de las mayores compañías de moda del mundo, propietaria de marcas globales como Zara, Massimo Dutti y Bershka, con una fuerte presencia internacional y un modelo de negocio altamente integrado.

- Naturgy. Multinacional española del sector energético, especializada en la distribución y comercialización de gas natural y electricidad, con operaciones en más de 30 países y un enfoque creciente en energías renovables.

- Alphabet Inc. La empresa matriz de Google, que también posee participaciones en otras empresas tecnológicas y de investigación, abarcando desde la inteligencia artificial hasta la biotecnología.

- Telefónica. Multinacional de telecomunicaciones con sede en España, operando en Europa y América Latina, y propietaria de marcas como Movistar, O2 y Vivo, que ofrece servicios de telefonía fija, móvil, y acceso a Internet.

Estas compañías ilustran cómo las sociedades holding pueden abarcar diversos sectores y operar en múltiples mercados.

¿Cuáles son las diferencias entre Holding y Grupo Empresarial?

La principal diferencia entre un holding y un grupo empresarial radica en su estructura y funciones.

Un holding es una sociedad que posee participaciones significativas en varias empresas, pero no necesariamente interviene en sus operaciones diarias. Su función principal es la gestión de estas participaciones, así como la optimización fiscal y financiera del conjunto.

Por otro lado, un grupo empresarial puede estar compuesto por varias empresas que operan de manera integrada y colaborativa en un mismo sector o en sectores relacionados. En un grupo empresarial, las empresas suelen compartir recursos, estrategias y objetivos comunes, y la dirección del grupo puede estar más involucrada en la gestión operativa de las filiales.

¿Qué activos puede tener un holding?

Un holding puede poseer una amplia variedad de activos, dependiendo de su estrategia y del tipo de filiales que controle.

Entre los activos más comunes se incluyen:

- Acciones y participaciones en otras empresas. Este es el activo principal de cualquier holding, ya que su función es gestionar inversiones en diversas sociedades.

- Inmuebles. Tanto para uso propio como para inversión, los inmuebles pueden formar parte del patrimonio del holding.

- Propiedad intelectual. Marcas, patentes y derechos de autor pueden ser activos gestionados por un holding, especialmente si sus filiales operan en sectores de tecnología o medios.

- Activos financieros. Bonos, fondos de inversión, cuentas bancarias y otros instrumentos financieros también pueden estar en posesión de un holding.

¿Cuál es la estructura mínima recomendada para crear un Holding?

Para crear un holding efectivo, se recomienda una estructura que, al menos, incluya lo siguiente:

- Sociedad Matriz. Esta es la sociedad holding propiamente dicha, que debe ser una entidad jurídica registrada, como una sociedad anónima (S.A.) o sociedad limitada (S.L.).

- Filiales. El holding debe poseer participaciones en una o varias filiales. Para beneficiarse de las ventajas fiscales, es recomendable que estas participaciones sean significativas (al menos un 5% del capital social).

- Consejo de Administración o Junta Directiva. Es crucial tener un órgano de gobierno que supervise y dirija las actividades del holding, asegurando que se cumplan los objetivos estratégicos y financieros.

Este esquema básico puede expandirse dependiendo de las necesidades y el tamaño del grupo empresarial, pero proporciona una base sólida para empezar.